作者为资深投资者。

好奇八卦是人类天性,近期的中东“王子”、早前的歌星女友及其相关人等,都可让人“吃着花生看好戏”。至于个中谜团,有人说,只要找到事件背后的得益者是谁,便能拨开迷雾,看清真相。

有人以此理论,解读近年政经危机及祸患之源。网上有位“贝奇”女士指出,2023年7月,美国成立乌克兰发展基金,让贝莱德(BlackRock)得以几乎是免费,接收乌克兰境内全部国有核心资产;同年8月,夏威夷火灾,贝莱德又买了夏威夷的度假胜地毛伊岛,但火灾前,即2023年第二季度,贝莱德却“恰巧”大幅增持了毛伊岛上主要房地产公司的股权。

此外,夏威夷的基建、交通、经济等命脉,例如电力、航空、银行等,都早就“恰巧”落入了贝莱德手中。因此,她暗示这些“偶然”都指向贝莱德这家全球最大的资产管理机构,很可能是使世界动荡而从中牟利的推手。空穴来风,未必无因,读者可当作故事看下去。

贝莱德获指派买美债

自2008年后,美国印钞以维持美元霸权、国际政经的“一哥”地位已是公开的秘密。但2020年,美股因新冠疫情冧市后,美联储局却指定了贝莱德为买美债的机构。贝莱德遂负责“买起”美国全部国债,美政府发多少债,贝莱德就要买多少。

美联储局印钱,贝莱德买债“花钱”,真金白银地为美国政府提供资金,所以美政府才可有“花钱”的经济刺激措施,包括:1.9万亿(美元.下同)的美国救援方案(ARP)、州政府及地方政府补贴7450亿元、医疗补贴4820亿元,还有其他补贴,林林总总:遏通胀、新能源车及芯片产业等2280亿,共约5万亿元。所以说,美国政府背后撑腰的是贝莱德,而花钱、印钞、买债的分工又很有默契。

美国印钞 全球受累

美国印钞5万亿元,导致全球资产价格贬值,当然也自食其果。美国通胀一度高达9%,但全球大部分国家均出现输入性通胀,连美国的盟友也难幸免:2022年10月,英国通胀逾11%,德国8.8%、法国6.3%,但其他被拖累至破产的国家就有阿根廷、萨尔瓦多、斯里兰卡等国。

要纾缓通胀为美国民众所带来的压力,美国可继续印钞。加上减息,银行便可以差不多低至零息,贷款予上市公司回购股票,美股得以稳定,也增加美国民众对美经济的信心。

涉3产业 美股定海针

“贝奇”指贝莱德不但是英伟达(NVDA)、苹果(AAPL)、微软(MSFT)、亚马逊(AMZN)、AMD(AMD)、特斯拉(TSLA)、Meta(META)、Netflix(NFLX)、台积电(TSM)等企业的第二或第三大股东,而且是标普500近九成(88%)公司的重要股东。因此,“贝奇”指贝莱德是美股,甚至美国经济的定海神针。

不过,单靠内部如贝莱德是不足以支持美股的,要驱使资金流入美元资产,在外还需要“推波助澜”。2020年,新冠疫情爆发;2022年2月,俄乌又“刚巧”爆发战争,全球避险情绪升温,资金遂流入了美股,美股才不致因通胀而出现熊市,反而愈升愈有。

贝莱德不仅是美国主要科技股的股东,也是美国药厂及军工制造商的股东。疫情令药厂得益;打仗就军工得益,还有白宫发动芯片战,科技股、AI股得以炒上,背后是谁得益了?哪个是因,哪个是果,已难分辨。但大家可会认为,贝莱德真的眼光独到,能够洞悉投资先机?

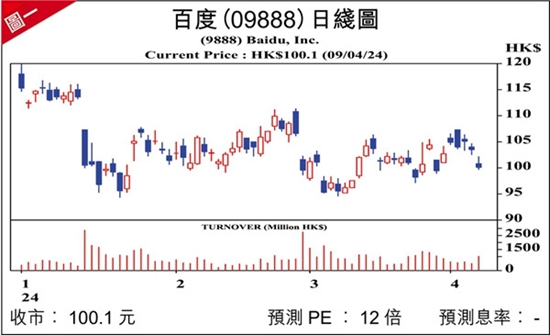

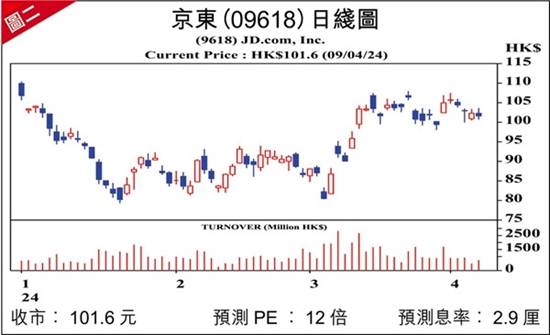

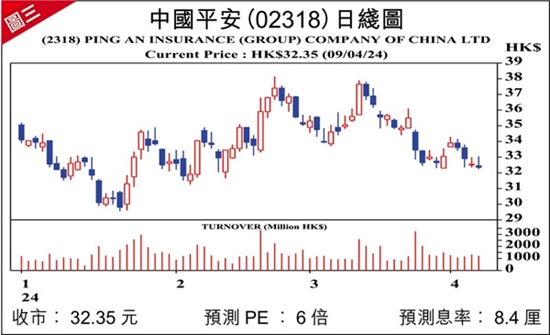

不少港股的主要股东都有贝莱德的身影,例如阿里巴巴(09988)、百度(09888)、腾讯(00700)、京东(09618)、中国平安(02318)等都有。港股重磅股有那么多“刚巧”和“偶然”的贝莱德加持,如能像美股一样受益就好了。但可惜,不会。为何有此差异?各位可随意估。

投资涉风险,每位投资者承受风险程度不一,务必要独立思考。笔者会因应市况而买卖。

《经济通》所刊的署名及/或不署名文章,相关内容属作者个人意见,并不代表《经济通》立场,《经济通》所扮演的角色是提供一个自由言论平台。

暂无读者评论!