作者为资深投资者。

国家9月24日出大招,中港股市立升逾30%,跟着回吐15%,有投资者叹走宝了,未能及时买。但国内有份《姚佩策略探索》,研究分析指出:10倍股往往形成于牛市后期。

今时国家大招,肯定会带来个牛市,但千万不要疯牛,国家喜慢牛,以至蜗牛。故这个慢牛/蜗牛,可以让出充分时间让投资者去选股。国内投资者对这篇《探索》的评语是好到加零一:

这篇策略报告真是股市猎人的宝典啊。

文章里的数据分析很精致,尤其是覆盖了历史业绩的趋势。

喜欢这种深入浅出的解析。

厉害!这份策略报告我给满分。

这分析太有深度了,我得收藏一下。

干货满满,学习了不少投资知识。

牛!思路清晰!

文章的结构条理清晰,很好懂。

这篇文章分析得很到位,特别是提到10倍股往往在牛市后期形成,而前期领跑的公司及其产业链值得关注,这一点很关键。

这样的报告可以帮助投资者发现潜在的投资机会。

那么好评,全文抄录,分两天刊出。这两天,笔者到上海,感受下国内股民炒股实况,回港再报。

1.熊市底部后2年内跑出的10倍股多数集中在带动经济转型的产业主链上:如05至07年地产链、08至10年基建链、13至15年互联网+、16至18年消费&资源品、19至21年先进制造业。个股层面,基本面特征:利润提速高增,议价能力强、营收加速扩张;估值特征:大市值、低估值、轻筹码。

2.从A股历史上近六轮牛市起点(96/12、05/06、08/10、13/6、16/01、19/01)筛选整轮牛市期间自最低价的最大涨幅超10倍的公司(05年为20倍、13年为15倍、16年为3倍),观察其行业分布、上涨次序:10倍股往往形成于牛市后期,而前期领跑的公司及其产业链特征值得重点关注。

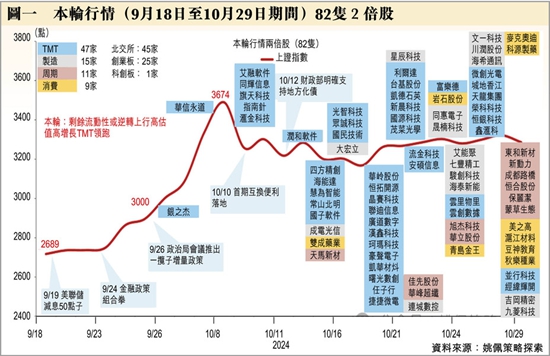

3. 9月以来政策迎来拐点,货币、财政均明确宽松,后续剩余流动性逆转上行成大概率事件。我们以本轮行情(9/18至10/29期间)自最低点的最大涨幅超200%进行筛选,一共筛选出82家上市公司,其中主要集中在TMT板块,一共47家(其中电脑26家、电子15家),其次为制造板块15家(其中机械9家);其中北交所45家、创业板25家、科创板1家(见图一)。

每轮牛市,都有不同的板块,因应其时国内经济的发展、需求,而可以有较大的升幅(详细看上文)。今次牛市应是以高估值、高增长的TMT股领跑。这些股因为极需资金去创发、科研,故派息率未必太吸引,但应要有盈利基础较好。如仍是烧钱,则不宜重注,除非在未来一两年已预期有盈利。

新能源、新能源汽车、芯片、低空经济、创新医药等新质生产力股,会受到国家政策护航。反之传统的金融股如银行,纵有高息,也未必能在今轮牛市中,受到投资者追捧。但对谨慎投资者言,持银行股收息仍是较存钱于银行划算。

对这些有潜力股,大多数都会成为中证A500的成分股,又或是沪深300的成分股。投资者买入这两只指数的ETF,已可变相投资于今轮牛市的受益股。当然如阁下有门路买入个股,则不妨考虑图一所列出的可能10倍股当买独赢。

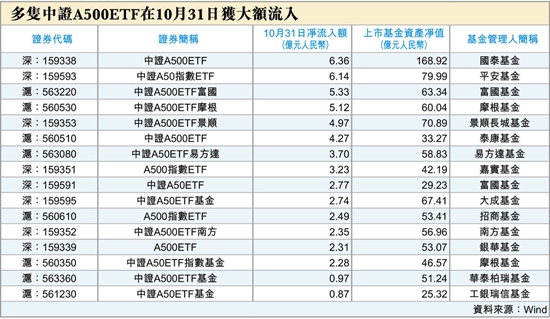

上周笔者文曾介绍过新成立的上证A500指数,及将有逾20家证券公司会推出的上证A500指数ETF。这些ETF多在10月25日集资,11月7日至14日完成募集,部分已成立的上证A500ETF见表一。透过香港银行,或可买到,如到国内银行亦可在理财项下买到的。

以前的牛市及10倍股见图二及图三。

投资涉风险,每位投资者承受风险程度不一,务必要独立思考。笔者会因应市况而买卖。

《经济通》所刊的署名及/或不署名文章,相关内容属作者个人意见,并不代表《经济通》立场,《经济通》所扮演的角色是提供一个自由言论平台。

暂无读者评论!