作者为资深投资者。

不少投资者买内银是看派息高不高,但银行股又凭什么可派高息?跟一切企业一样,要赚到大钱,才能派高息。

企业要赚钱,基本三条:

1. 营业额要够大;

2. 利润要丰厚;

3. 能收到数。

营业额不够大,怎赚也不多。营业额够大,但利润不够,也是白做。到营业额可以,利润也可以,但收不到账,也是一场空。

明白到这营业额、利润与收数间的重要及关连关系,就可以看内银股,在看息高不高之前,还要看什么了?

在银行业务言,营业额,主要就是贷出去的款项;利润,就是息差,是银行贷款所收利息减去对存款所付利息之差;而收不到的数就是呆坏帐。

表一是六大内银在2023年的营收对比。

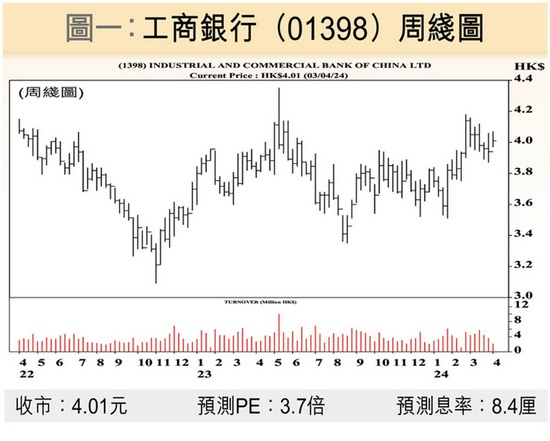

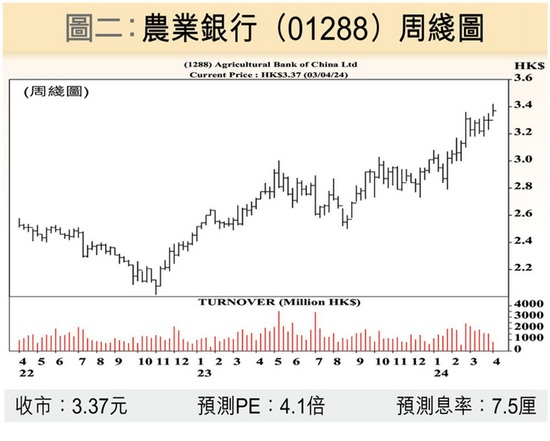

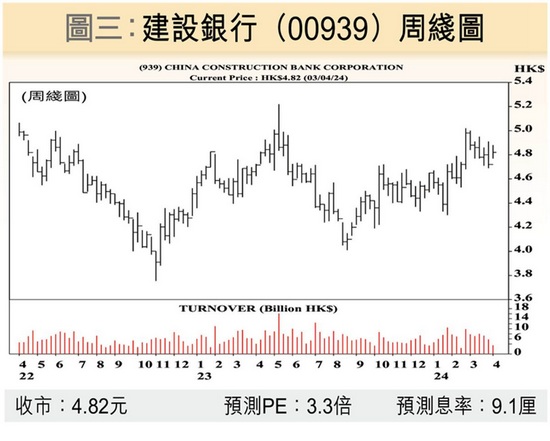

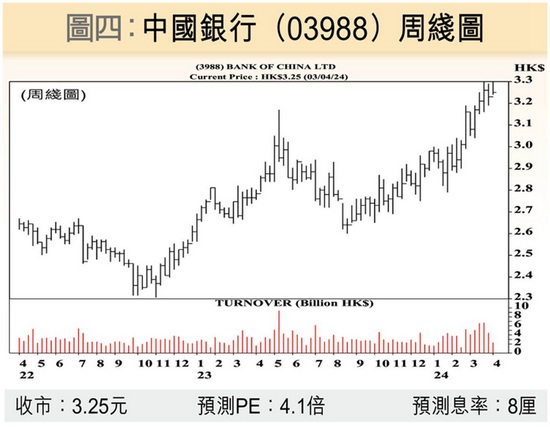

去年中国市场利率下降,投资收益又下降,银行的利息收入、手续费和佣金收入都减。六大行中有四家出现双降,仅中国银行(03988)出现双升。

中行营收为六大行之首

工行(01398)和建行(00939)出现增利不增收,其余四家营收净利双增。中国银行营收按年增长6.41%,为六大内银之首;而农业银行(01288)归母净利润则增最多,因此增3.94%。

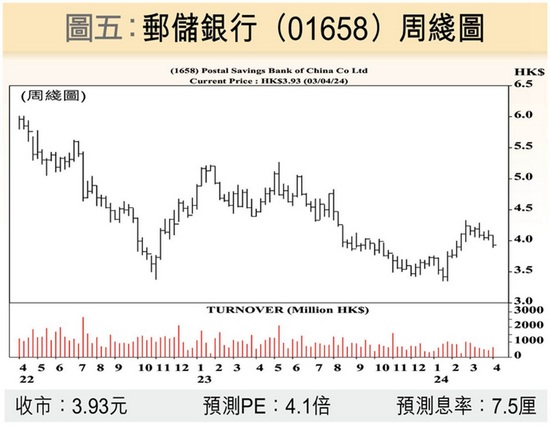

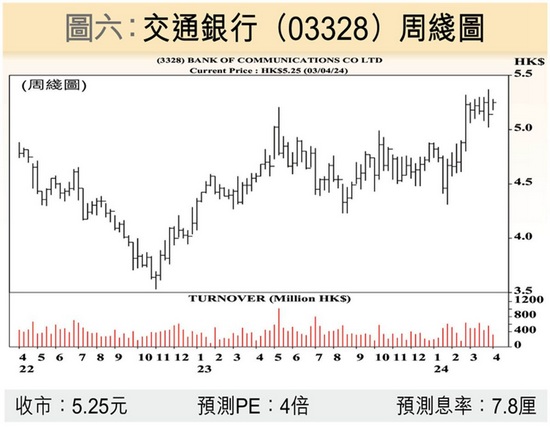

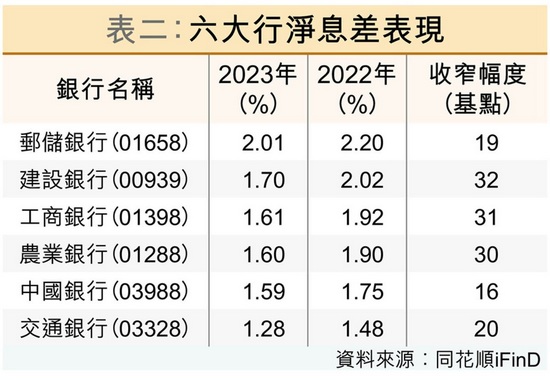

表二是六大内银的净息差表现,基本上都有下降,但降幅不一。原因为何?

中国银行去年息差只下降了16点子,据中国银行副行长张毅言,是因为量价协同策略收效,此即贷款量能增但银行所要求的贷款利息又能提高。

对任何银行言,这是个绝好的境况,为何咁好?张毅再言:

“零售贷款是中国银行整个贷款投放收益率高、资本占用少、风险成本低的贷款品种”,“一些非银行金融机构的借款会适当做相应压缩”。

张毅亦讲:“中国银行将加大对高成本存款的压降力度,包括协议存款、结构性存款、三年期以上的大额存款等等。”

两者总合上来是:

.中国银行做多了零售贷款,即是个人贷款,相对是做少了机构、大企业贷款。一般言,个户或小企业在贷款时,议息能力弱,可以说是羊牯;大企业在贷款时议息能力大,做出的贷款也可能没什么肉肉(息)吃。

.对大额存款(银行资金来源)所付出的利息(银行资金成本)则压低。

.贷出息收较高,拆入资金付较少,即是息差可维持相对高,自然可以有好业绩了。

为什么中国银行可以做到这个好境况?员工的人脉、能力不可忽视。有时是制度性使然,有时是时势使然,也不多猜测。总之中国银行在去年有这个利好营运境况,就只能望在2024年也维持有这个好境况,投资者但求食髓知味就是。

内房呆坏帐成最大风险

今时内银的最大风险就是来自内房可能的呆坏帐,表三就列出了。这个内房的呆坏帐风险,是按房地产贷款额,占整体贷款额比重,再看内房不良贷款余额,及内房不良贷款率多少而定。

基本上是在2023年对比2022年,六大内银均压缩了他们在内房的贷款比重,但2023年时的内房贷款率对比2022年则增减不一,其中中国银行减得较多。而这个增减比率是有可能受到中央政策所影响的。从已公布的数据看,六大行在内房的贷款上的风险是可控的。

买内银,要看营收、利差和呆坏帐。在过去一年醒目的投资者均看到了,所以中国银行是一枝独秀。2024年继续以这三点看内银,应仍可以拣到有相当升幅的内银股。

投资涉风险,每位投资者承受风险程度不一,务必要独立思考。笔者会因应市况而买卖。

《经济通》所刊的署名及/或不署名文章,相关内容属作者个人意见,并不代表《经济通》立场,《经济通》所扮演的角色是提供一个自由言论平台。

暂无读者评论!