逾20年投资理财经验,现职理财及退休策划顾问,兼投资专栏作家,本来已可退休,但为了让更多人有精彩的退休生活,现在仍然积极工作。

上日提到,退休人士遇上港股大时代又如何?!本来,今日我想跟大家再深入谈谈退休前后的投资部署和具体方法,但适逢上周新一批(第九批)银色债券公布了配售结果,我想先跟大家分享一下我的看法。有关退休的投资部署,就顺延至下次吧!

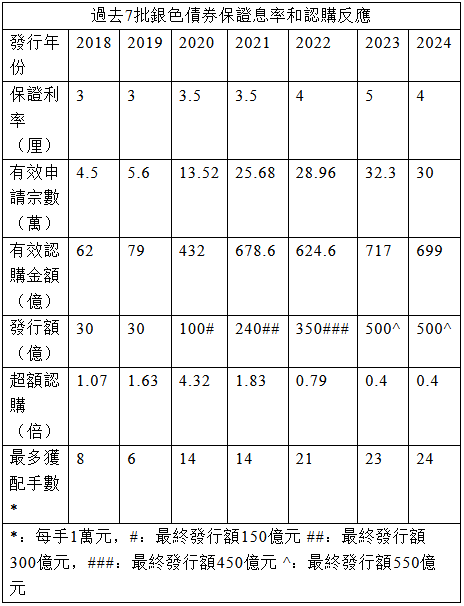

当9月中公布新一批银债的发售详情时,我已经指出,只要认购30万便足够。结果一如预期,最多只可以分配到24手,即24万元,即认购30万是绝对合理的。

新一批银债合共有30万宗有效认购,总认购额接近700亿。这两个数字都略比去年稍低,即是说,去年的认购人数和认购额仍然是最高的。

当知道这个结果后,我实时的感觉是,港人对这些优质债券的需求,可能已经见顶了,因为去年是保证息率最高的一次,共5厘,今年则略为调低至4厘,但市场息口已有向下趋势。结果是,这两年的认购人数和认购金额都相若。

另外,每年其实都有新一批合资格人士可以认购,但同一时间,也有部分人士因为离世而未能参与。而这个情况每年都会重复出现,因此,大家就可以当成互相抵销了。整体来说,如果息率正常合理,每年应该可以吸引约30万人出来认购。而认购额方面,每年发行700亿元左右也足以应付。

当然,如果政府的发行额再大一点,或许可以吸引有实力人士加大认购额的,但看来,政府不会在短时间内加大发行额了。

(Shutterstock)

从个人层面看,如果你每年都认购30万元银债,而每次又可以分到23万,由于目前银债的年期只有3年,即是3年后,你手上大约会持有69万银债。为方便计算,就假设每年手上都有70万元银债吧!以平均息率4厘计算,每年的利息收入就是2.8万元,即每月大约2333元。

以我自己推动的“三合一退休理财方案”计算,如果三分一资产是这类定息工具(70万,且是食息不食本),每月收入大约2333元;另外三分一,即70万买政府年金(食息又食本,这个应该是“胆”),以60岁男士计,每月收入大约3570元;再假设其余三分一买收息股(食息不食本),平均息率5厘,即是每月2916元。三合一的收入总共8819元。

换句话说,以一位退休资产只有200万港元的人士来说,每月可以获得8,800多元收入,这算不算一个可以接受的退休生活水平呢?!我自己认为,这似乎仍然不太理想。

如果你在60岁时,真的只拥有200万元退休资产,我就建议你把我的三合一退休理财方案,简化成“二合一”了,做法是把170万元买政府年金(食息又食本),每月收入8670元,余下30万元用来认购银债,每月再多1000元利息收入,合共9670元。

为什么要这样做?目的就是部署到你65岁时申请长者生活津贴。申请长者生活津贴的条件是年满65岁的港人,现时单身人士的资产上限是40.1万元;每月收入不可以超过10580元。

当到了65岁时,你便可以申请长者生活津贴,每月可获4060元(现时来说),到时合共收入13730元(9670元+4060元)。70岁时,再申领长者津贴,每月收入1570元(现时来说),到时合共收入会有15300元。

这个“二合一”的方案,似乎比三合一方案更划算呢!

作者电邮:lkslo@yahoo.com

《经济通》所刊的署名及/或不署名文章,相关内容属作者个人意见,并不代表《经济通》立场,《经济通》所扮演的角色是提供一个自由言论平台。

暂无读者评论!