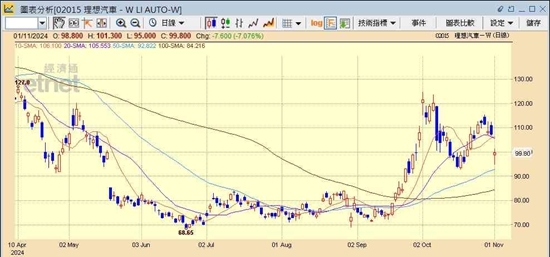

理想汽车(02015)昨日(31日)收市后公布业绩,第三季盈利按年升0.3%,经调整盈利升11%,收入增24%,交付量增45.4%,惟料第四季交付最多仅增29%,收入最多增10%,业绩指引显得保守,绩后引发抛售,于美股重挫逾13%收报25.01美元,今早(1日)于港股亦最多跌逾一成低见95元。另边厢,石药集团(01093)发盈警,因成药业务收入减少,预计首三季盈利倒退16%,股价也最多跌逾一成低见5元,与理想分占跌幅最大蓝筹头两位。理想绩后仍获高盛及瑞银等唱好,石药虽被指第三季盈利远逊预期,但大行目标价仍远高于现价,可否博反弹?

(理想汽车网页截图)

理想第三季经调整净利润按年升11% 交付量增45.4%

理想汽车公布,第三季度净利润为28.2亿元人民币,按年升0.3%,按季则大增156.2%。每股美国存托股份稀释净收益为2.66元人民币。非美国公认会计准则净利润为38.51亿元人民币,按年增加11%,按季增加156.2%。收入总额按年增24%至429亿元人民币,毛利率跌0.5百分点至21.5%。

集团第三季车辆销售收入为413亿元人民币,按年增加22.9%,按季增加36.3%。汽车总交付量为15.3万辆,按年增长45.4%。车辆毛利率跌0.3百分点至20.9%。

料第四季交付增21.4%至29% 收入增3.5%至10%

理想汽车董事长兼首席执行官李想表示,第三季度集团季度交付量创历史新高。今年10月理想汽车达成累计交付量100万辆的里程碑,成为首个突破百万交付量大关的中国新势力品牌。另外,结合端到端(E2E)和视觉语言模型(VLM)的全新智驾方案获得了测试用户非常积极的反馈,并已于10月向超过32万AD Max车主完成了全量推送。

集团预计今年第四季度车辆交付量为16万至17万辆,按年增长21.4%至29%。收入总额为432亿元至459亿元,按年增长3.5%至10%。

高盛:理想第三季业绩胜预期 予目标价147元

高盛发表研报指,理想汽车第三季业绩胜预期,当中营收、毛利、营业利润、非通用会计准则净利润,分别上升2%、10%、42%、16%。集团第三季净利润胜预期,主要由于汽车毛利率高于预期。利润率增长也受惠于公司自动驾驶功能改进,推动“Max”车型销售组合增加,平均售价更高,利润率更高。另管理层料第四季汽车销量介乎16万至17万辆,收入介乎432亿至459亿元人民币,符合该行预期。理想今年将拥有最强的车型储备及销售网络扩张,预计电动车型的竞争定位及深化的销售网络将推动理想另一增长,并在内地车企中实现最快盈利增长,以及产生顶级自由现金流,故将其美股目标价定于37.7美元,H股目标价定于147港元,给予“买入”评级。

瑞银指,理想汽车第三季核心营运表现胜预期,期内非通用计准则盈利录28.14亿元人民币,按季增长1.6倍,按年持平,超出市场预估的26.21亿元人民币。第三季营业收入34.33亿元人民币,按年升47%,远超市场及该行预期。集团预计第四季车辆交付量为16万至17万辆,即其将在年底每月交付5.3万至5.7万辆汽车,有关交付指引逊预期,但如果指引的目标设置更加着重利润率而非销量,相信对理想及高端电动车市场是一个积极讯号,予理想“买入”评级,美股目标价40美元。

花旗表示,理想汽车第四季销售指引疲软,点出公司相关风险。公司现时除净现金后市盈率提供的估值介乎每股ADR为20至25美元,惟进入明年初,较淡静的季节性因素及20万元人民币以上新能源汽车板块未能实现预期增速,会降低2025至27年年复合增长率(CAGR)指标,令估值下降,建议投资者买入比亚迪(01211)及赛力斯(沪:601127),以市盈率衡量,理想分别较两家公司有47%、8%估值溢价,维持“中性”评级,美股目标价29.6美元。

石药料首三季纯利按年减少16% 因成药业务收入减少

石药集团公布,预期集团截至2024年9月30日止九个月公司拥有人应占溢利按年减少约16%,去年同期公司拥有人应占溢利为44.95亿元人民币。按石药盈警数字计算,第三季纯利仅7.55亿元人民币,按年大减50.6%。

石药解释,溢利减少主要由于成药业务收入较去年同期减少约3%所致,原因包括两款抗肿瘤产品津优力及多美素价格于京津冀“3+N”联盟药品集中采购中分别下调约58%及23%,抗肿瘤治疗领域收入相应下跌约18%;玄宁并没有在2023年的国家第八批集中采购中中选,令心血管治疗领域收入下跌约11%;以及恩必普在医院严格控制医疗费用的环境,以致神经系统治疗领域收入于第三季下跌约16%,惟首九个月收入仍录得整体增长约4%。

(石药集团网页截图)

大摩:石药第三季盈利远逊预期 市场料将调低预测

摩根士丹利指,石药第三季初步盈利按年大跌50.6%至7.55亿元人民币,远不及预期;管理层将盈利倒退归咎于成品药销售远低于预期,下降幅度为19%,情况远差于该行预期的下跌3%,预计市场会将石药今年及之后的预测调低,暂仍维持“增持”评级,目标价6.9元。

瑞银表示,石药第三季业绩远逊预期,估算其第三季净利润按年下降约51%,分别较市场及该行预期大幅低出约50%和52%。第三季度成药收入按年下降约19%,也较市场预期低出约19%,预期投资者将作出负面反应,评级“买入”,目标价9.1元。

何启俊:理想基本面佳100元以下可吸 石药近5元可买惟料反弹力弱

俊贤资产管理投资总监何启俊表示,理想汽车第三季无论收入及经调整利润都胜预期,毛利率也达21.5%,比一般预期约20%高,交付量亦不断创新高。公司盈利表现好,相信是受惠控制成本如零部件采购方面表现。虽然其第四季业绩指引看来未达市场最高预期,但随着交付量不断上升,在规模效应下,料其毛利率仍会继续向上,第四季业绩不需担心,股价今早急跌正好带来投资机会,加上港股于两万点看来有很强支持,理想此类基本面不弱的股份应可受惠,100元以下已可吸纳,中线上望120元。

至于石药,何启俊指,其业务一向稳定,惟今次销售表现远比预期差,股价今早才会跌得那么急。不过,买医药股的投资者都知道会受集采影响,石药业绩表现也应在市场预期内,公司也指抗肿瘤产品受集采影响降价,玄宁则于集采中没中选,都与集采有关,只是没料到今次集采的影响比预期更大。股价方面暂不见催化剂,公司也正处于镇痛期,未知集采影响何时消退,惟今早股价跌幅似乎过大,料再大跌空间有限,回至近5元也可买入,但买入后要有“坐货”准备,且应会升得较慢。

理想汽车半日跌7.08%收报99.8元,成交24.01亿元。其他新能源车股亦普遍向下,比亚迪跌0.28%报280.6元,小鹏汽车(09868)跌1.44%报44.5元,蔚来(09866)跌2.16%报40.75元。另石药半日跌8.17%收报5.28元,成交10.29亿元。其他医药股却普遍造好,国药(01099)升1.34%报19.6元,中生制药(01177)升2.55%报3.62元,石四药(02005)升0.8%报3.8元,润药(03320)升0.91%报5.55元,惟翰森制药(03692)跌1.21%报17.92元。

(经济通HV2报价系统截图)

(撰文:经济通市场组、采访组,整理:李崇伟)

暂无读者评论!