作为最早从事国内证券市场研究的人士之一,在业内颇具影响力。

以下观点整理自李迅雷在CMF宏观经济热点问题研讨会(第93期)上的发言

立法与执法的现实困境

《民营经济促进法》的出台对贯彻落实“两个毫不动摇”有着积极的意义。目前有较多的法律法规与民营经济相关,如《中华人民共和国中小企业促进法》《优化营商环境条例》《保障中小阶级款项支付条例》《公平竞争审查条例》。然而,法出多门,法律之间的关系需要理顺。此外,尽管目前已有多项支持民营经济发展的立法,但执法的规范性仍需加强。

《民营经济促进法》的要义仍然是强调平等,确保机会均等。民营企业与其他类型企业应在市场竞争中享有平等地位。然而,现实中仍存在诸多问题。例如,诉讼和执法过程中出现的地方保护主义现象是一个反复被讨论的话题。本地企业在外地提起诉讼时,一般胜诉概率较低,即使胜诉,执行到位的可能性也不大。这类问题反映出执法在公平、公正和公开透明方面仍有不足,亟需强化讨论和改进。

今年以来,地方财政压力加剧。前三季度,全国税收收入同比负增长超过5%,部分地区出现财政捉襟见肘的现象,甚至出现了不少“远洋捕捞”的违法行为。

这表明,虽然立法本身没有问题,但在执法规范性和实际操作性方面仍存在许多值得探讨的空间。这个问题非常重要。我国法律数量庞大,从全国到地方,立法总量可能全球领先。我曾在担任上海市人大常委10多年中的大量工作就是参与立法,如此众多的地方法规和条例不断涌现,但实际执行效果如何仍然需要评估。

民间投资意愿不足的深层原因

我们常用“五六七八九”来概括民营经济的重要贡献:民营企业提供了超过50%的税收,60%以上的GDP,70%以上的技术创新成果,80%以上的就业岗位,以及90%以上的企业数量。

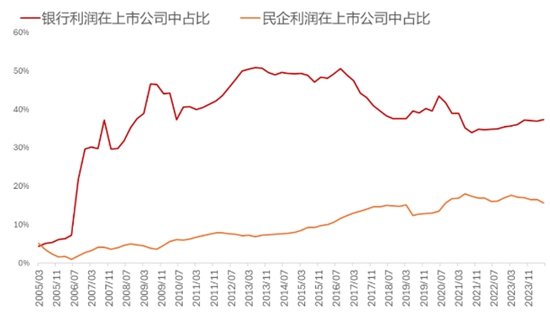

然而,从今年上半年上市公司年报中可以看出,民营企业的利润占比仅为16%,相比2021年的18%下降了两个百分点。但截至今年上半年末,民企上市公司数量占比相比10年前提高了12个百分点,为73.4%,达到3925家;市值占比从38.8%提高到46.0%。

民企上市公司利润占比偏低

来源:Wind,中泰证券研究所

尽管民营企业对社会的贡献巨大,但上市公司的利润占比偏低,这是否可以解释民间投资意愿不足?原因何在?尽管这是上市公司的数据,未必能代表全国,但至少也算一个不小的样本。以小见大,现状并不乐观。

从固定资产投资来看,今年前三季度民间投资增速为负,而整体固定资产投资增速为3.4%。这一反差在资本市场中也得以体现:一级和一级半市场中,民间资本规模持续下降,而政府及国有资本的投资却在上升。此外,民间资金在私募股权和风险投资的投入量也不大,地方政府和国有企业逐渐成为股权投资市场的主力军。

这种现象是否与民营企业与国有企业的融资成本及融资渠道是否畅通有关?尽管从杠杆率看,民营企业的杠杆率低于国有企业,但为何其投资意愿仍不足?

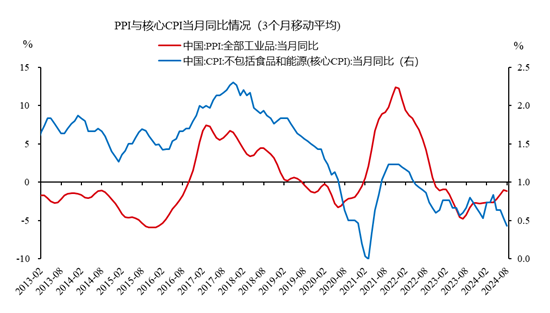

初步分析表明,中国经济面临突出的结构性问题。若将民间投资和PPI做比较分析,发现PPI下行时,民间投资增速通常也会放缓,反之亦然。自2012年至今,将近12年,大部分时间PPI都为负,只有2017、2018和2021年PPI在全年没有出现过负值。表明中国经济进入到减速调整阶段。

2013年以来PPI和核心CPI走势

来源:Wind,中泰证券研究所

从GDP增速看,2010年以后GDP增速持续放缓。另一个分水岭是在2021年后,房地产长周期进入下行阶段,由于民间投资在房地产领域的占比较高,所以其投资意愿明显下降。上述问题表明,除了在立法层面推动公平竞争、机会均等以及优化民营企业负面清单外,在结构调整和改革层面还需加大力度。

从立法到改革:如何破解民营经济发展瓶颈

民营经济当前面临的问题与经济结构和增长模式密切相关,仅靠立法无法完全解决,必须依赖经济结构的再调整和深化改革。中央经济工作会议明确指出,中国经济存在部分行业产能过剩问题。产能过剩导致投资回报率下降,使得企业不愿投资,PPI长期为负进一步压缩了企业的毛利率,进一步减弱企业投资意愿。

为何PPI长期为负?为何产能过剩问题长期无法解决?这背后牵涉到居民部门、企业部门和政府部门的收入分配问题。居民部门在收入分配中的比重偏低,抑制了消费意愿。如果消费需求上升,产能过剩问题将得到缓解,民间投资意愿进而能大幅提升。

此外,居民部门内部的财富分化问题也加剧了消费和投资的困境。截至今年10月末,居民存款余额接近150万亿,巨额储蓄未能转化为消费或投资,说明我国经济已经从过去的供给约束变成了需求约束。巨额居民储蓄宁愿呆在银行也不愿去花,为此需要研究我国居民部门的财富分化和阶层固化问题。

二战后全球经历了近80年的和平发展阶段,长期经济发展的结果是全球的社会财富的体量越来越大,但众多步入发达国家行列的数据表明,当社会财富规模越大,财富的集中度就越高,分层现象愈发明显,亟需通过结构调整和改革推进。

就我国而言,国有企业总资产规模很大,杠杆率水平过高,但是资产回报率偏低,是否应该继续深化国企改革?民企的杠杆率水平相对低,占总人口10%的居民(包括企业家)的储蓄规模巨大,杠杆率水平很低。二十届三中全会明确必须要推进国企改革,那么规模庞大的民间资金是否可以参与到国企改革过程中呢?

在全球普遍存在的经济分化和固化的过程中,我们也难以做到特立独行,那么,是否需要“搅拌”一下经济?让沉积在杯底的各种资源动起来,如果搅拌得好,那么整个经济就有活力,内循环就畅通了。

记得30年多年前,我还是一名青年学者,当时学术界热议的是如何避免3千亿元的居民存款(被喻为“笼中虎”)被提出来抢购商品。因为当时中国处于短缺经济时代,长期高通胀的原因是受供给约束;如今,供给相对过剩,经济处在增量收缩中,受需求约束,150万亿元的巨额存款变成是“睡美人”。

再看一下2023年底的国有资产总规模:全国国有企业资产总额371.9万亿元;国有金融企业资产总额445.1万亿元;行政事业性国有资产总额64.2万亿元。但2023年国企的总利润仅为4.63万亿元,总资产回报率并不高。

如果能通过优化政府、企业和居民三大部门之间,以及中央与地方、国企和民企、高收入与低收入居民之间的收入分配结构,让沉积的生产要素运转起来,则中国经济潜在增长率可以明显提升。

这方面的政策空间很大,虽然法律与立法层面非常重要,但这还不足以解决当前民营企业面临的诸多问题。无论是国企改革还是财税体制改革,都蕴藏着巨大的潜力,可以为发展国有和民营经济发展的“两个毫不动摇”提供有力支持。

转载自李迅雷微信公众号

暂无读者评论!