自2020新冠疫情以来,全球货币政策的下一个分水岭时刻,进入最后倒数36小时。面对危机动辄50基点、100基点起步的联储,这次将选择“小碎步”还是“大迈步”?利率互换市场的押注录17年来最大分歧。

33% VS 67%,民主党吁75基点

减息25基点,还是50基点?债市交易员以33% VS 67%激烈争持中,各路大佬亦纷纷押注甚至“进谏”。最吸引眼球的,当属两大财经喉舌《华尔街日报》、《金融时报》,不约而同声称,“利率太高,应减息50基点……此并非没有风险(例如股市泡沫)……但仅减息25基点看起来风险更大”,“降息50基点是为避免过度限制经济,以及防止市场对下次会议前发布的任何疲软数据做出不利反应”。

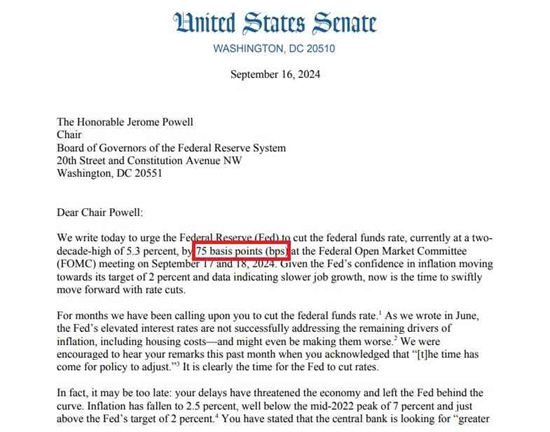

沃伦(Elizabeth Warren)等3名民主党参议员周二致信鲍公,要求减息75基点。

支持50基点的大佬阵营则包括前纽约联储主席杜德利(William Dudley)、前财长萨默斯(Lawrence Summers)、萨姆规则(Sahm Rule)提出者萨姆(Claudia Sahm)、诺奖得主克鲁格曼(Paul Krugman)等。

更戏剧化的是,包括沃伦(Elizabeth Warren)在内的3名民主党参议员周二致信鲍公,要求减息75基点,理由是“就业数据调整缓慢,因此应前置减息以避免其滑向潜在的危机”,此举被视作民主党刻意为“50基点”减幅铺路。

点阵图值关注,美元升跌难料

不过,相比25还是50基点,周四(19日)凌晨更值关注的无疑是点阵图更新,6月时,联储预期2024、2025年底,联邦基金利率水平分别为5.1%、4.1%,远高于市场最新预期的4.1%、2.8%。此外,联储对被视作“中性利率”的联邦基金利率长期水平的预期,是将维持6月时预期的2.8%,还是2019年周期中期调整前的2.5%,乃至大流行爆发前的1.75%,同值得关注。

历史数据显示,联储启动减息后,标指、科技股、美元、黄金等都无绝对的看升或看跌。

对于有观点指,如减息50基点,相当于联储对美国经济“大锅”的确认,例如科网泡沫破裂、全球金融海啸等。但历史数据显示,联储启动减息后,标指、科技股、美元、黄金等都无绝对的看升或看跌。

若“抱憾以终”恐伤及软着陆

例如2001年1月减息后6个月,美元大升(8.3%)、黄金持平(-0.1%);2007年9月减息后6个月,美元却大贬(-9.6%)、黄金则飙升(35.6%)。再看1984年10月,为压制强美元而启动的激进减息(175基点),6个月后美元仍升值(3.3%)、黄金走跌(-7.7%)。

鲍公似正陷入“洗澡的傻瓜(fool in the shower)”的困境,能否确保软着陆,成败或在此一举。

无论如何,鲍公似乎正陷入“洗澡的傻瓜(fool in the shower)”的困境--猛开热水(减息50基点)或烫伤自己;热水开得太小(减息25基点),就业市场恐太过冰冷,伤及软着陆。

鉴于这次为11月总统大选前最后一次议息,如同萨翁经典之作《凯撒大帝(Julius Caesar)》的名句,“take the current when it serves, or lose our ventures(顺势而为,否则抱憾以终)”,答案即将揭盅。

暂无读者评论!